北京时间7月10日22:00,美联储主席鲍威尔强调,尽管6月份就业数据强劲反弹,但美国经济仍面临持续风险,交易员因此提高了美联储的降息预期。不过,对于美联储到底降息25个基点还是50个基点,市场的争论有所加剧。Columbia Threadneedle的分析师Ed Al-Hussainy指出,对于降息50个基点,美联储方面的支撑力量还不够强劲。加拿大帝国商业银行分析师称,市场不愿消化美联储7月份降息50个基点的预期,这应该能支撑美元。

鲍威尔强调美国经济面临持续风险,交易员提高降息预期

鲍威尔在国会听证会上表示,受多个因素影响,美国经济前景在近期没有出现好转迹象,不确定性增加。普遍认为,鲍威尔的言论表明美联储可能将在近期降息。

鲍威尔表示,自从6月美联储会议以来,贸易摩擦所带来的不确定因素和全球经济增长下降都将影响美国经济前景。尽管美国6月就业市场表现良好,新增22.4万个就业岗位,但这不能改变美国经济前景面临诸多风险的事实。

因鲍威尔强调美国经济面临持续风险,交易员提高了美联储7月份及以后出台宽松政策的预期。 市场坚信,美联储将在7月底降息25个基点,交易商还押注美联储7月份将出现更大的转变。市场目前预计,到2019年底美联储将降息约75基点,短期美国国债利率大幅下跌,两年期美国国债收益率跌至1.82%,美元出现走软,而美国股市当天走强。

交易员依然预期美联储实行宽松政策,但不如6月非农数据出炉前那么强烈。白线代表2020年联邦基金期货隐含收益率,蓝线代表有效联邦基金利率。

鲍威尔的证词似乎让交易员们放心,上周公布的就业人数反弹不会阻止美联储官员在7月份采取降息行动。鲍威尔表示,美国6月份良好的就业形势并没有改变美联储的想法。

Bleakley Financial Group首席投资官博科瓦(Peter Boockvar)在一份报告中称:“鲍威尔完全支持7月份降息的举措,没有任何事情能改变市场的预期。”

对于美联储7月份降息25基点还是50基点,市场争论加剧

尽管鲍威尔似乎消除了人们对美联储是否即将降息的疑虑,但市场对7月份降息幅度的争论正在升温。

Columbia Threadneedle的分析师Ed Al-Hussainy表示,在鲍威尔发表最初的声明后,投资者可能就预期美联储7月份降息幅度超过25个点。迄今为止没有证据表明,FOMC成员广泛支持更激进的降息行动。

Al-Hussain表示,美联储7月份降息50个基点的理由非常充分,但FOMC方面并没有坚定的支持力量。较为鸽派声音也是不温不火。

摩根士丹利和瑞银仍在寻求美联储降息50个基点,巴克莱将7月份的降息预期下调至25个基点。

鲍威尔在国会作证时,被问及采取更大规模行动的理由,他提及通常影响美联储决定的一系列经济数据,还提到贸易、全球增长以及通胀走势对货币政策前景的影响。

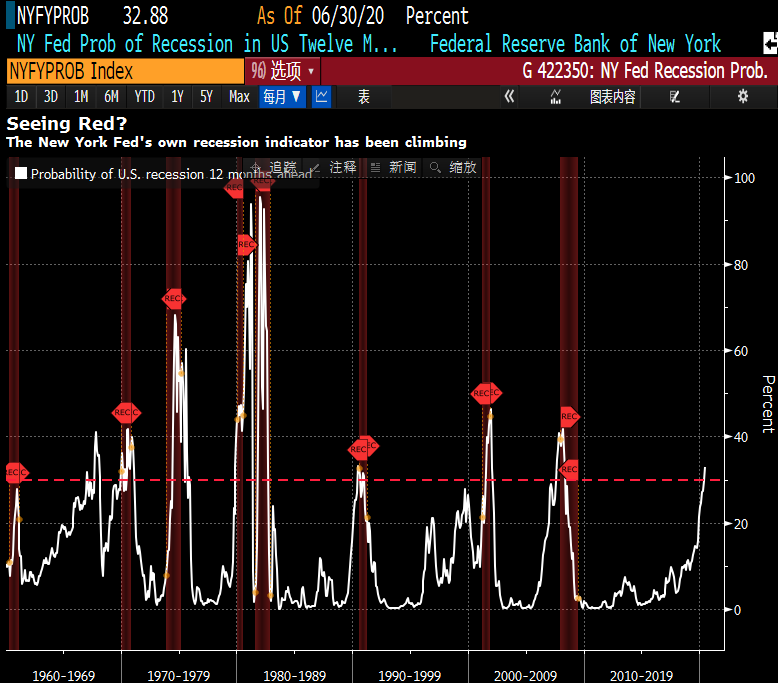

下图白线代表美国未来12个月发生经济衰退的概率,纽约联储的经济衰退指标出现上升。

Medley Global Advisors的分析师埃蒙斯(Ben Emons)表示,鲍威尔强调全球经济增长风险,正朝着采取更多行动的方向倾斜。他指出,市场已经提高了美联储降息50个基点的可能性。

这位分析师在一份报告中写道,鲍威尔的声明重新开启了美联储降息50个基点的可能性。市场只关注经济数据的影响,这肯定是错误的。

美联储8月份基金期货隐含利率已跌至2.09%,这意味着美联储将把最近2.41%的有效联邦基金利率下调约32个基点,超过美联储通常采取的25个基点降息幅度。

就在鲍威尔发表上述言论之前,8月份的隐含利率为2.16%左右。与此同时,作为年终利率指标的1月份合约收益率从作证前的1.80%下滑至1.70%,美元兑日元下跌0.4%。

随着美联储降息预期增强,美国国债市场收益率出现下跌,将基准10年期国债收益率从鲍威尔作证前的水平拉低了约5个基点,跌至2.05%左右的水平。2年期国债收益率大幅下降,推动收益率曲线进一步陡峭,导致两者的收益率差距缩小至22个基点左右,扭转了近期趋平的趋势。

与此同时,加拿大帝国商业银行北美外汇策略主管拉伊(Bipan Rai)称,美元的下跌符合鲍威尔的证词。但他也表示,市场不愿消化美联储7月份降息50个基点的预期,应能限制美元的短线下行空间。

请先 !