周三(7月3日)上海原油价格下跌。主力合约SC1908,以427.7元/桶收盘,下跌15.3元,跌幅为3.45%。疲软的制造业数据令投资者担心全球经济放缓可能会削弱石油需求,即便此前石油输出国组织(OPEC)和包括俄罗斯在内的盟友同意将减产协议延长至明年3月。欧洲和亚洲大部分地区6月制造业活动萎缩,而美国制造业活动放缓至近三年低点;此外,美国总统特朗普周一表示,任何协议都需要稍微偏向利好美国,这引发了人们对全球贸易前景转好的怀疑。对需求的焦虑盖过了乐观情绪,尽管主要产油国周二达成协议将减产延长9个月,分歧仍存在,沙特希望加大减产力度,俄罗斯则在会议结束时表达了怀疑。

全球经济放缓的迹象可能打击石油需求增长,这意味着OPEC及其盟友可能面临一场通过控制供应来提振油价的艰苦战斗。PVM分析师Tamas Varga在一份报告中写道,这是OPEC为防止油价大幅下跌所能达成的最低限度协议,成员国指出,今年全球石油需求增长已降至每日114万桶,但非OPEC国家的供应料将增加214万桶/日。道明证券商品策略主管Bart Melek在接受采访时表示,人们担心需求可能放缓,对市场的影响可能超过供应。悲观的数据,是我们所看到的非常重要的一部分。

期货合约和成交情况一览

上海国际能源交易中心成交情况 2019年7月3日(周三)

交易综述与交易策略

上海原油价格下跌。主力合约SC1908,以427.7元/桶收盘,下跌15.3元,跌幅为3.45%。全部合约成交459524手,持仓增加6574手至67080手。主力合约成交428314手,持仓增加1870手至37454手。

交易逻辑:尽管OPEC和盟友延长减产协议,但油价受需求忧虑拖累跳水。

支撑位:美油55整数关口支撑强劲;INE原油下方420支撑延续。

阻力位:INE原油MA20,40日均线及450关口构成强阻力位;美原油上方60关口构成阻力。

交易策略:短线基本面多空各有,空头建议450之上做空,多头建议背靠420介入多单。

中国及海外消息

【亚洲液化天然气价格或将回升】

夏季8月的需求将使6月底亚洲液化天然气(LNG)的价格在从三年来的低点上涨。这为贸易商从西北欧洲向亚洲出口货物提供动力。在西北欧,由于液化天然气供应和存储水平较高,价格继续低迷。去年由于日本和中国的气温十分炎热,导致液化天然气价格飙升,然而,今年(夏初)气温相对温和、凉爽,整个初夏,亚洲的需求仍然疲软。早期预测显示,交易商不应再押注今年夏天的炎热天气来支撑亚洲液化天然气价格。如果亚洲各地的气温像一些天气预报所显示的那样,比去年夏天更温和、波动性更小,则需求可能会继续减弱。随着全球供应继续增长,液化天然气的供过于求的情况将进一步加剧。截至6月28日当周,初夏需求最终出现上涨,推动亚洲8月液化天然气(LNG)价格上涨20美分,至每百万英热单位4.80美元。

【未来加油站或将“消失”,油、氢、电新兴合建站成主流】

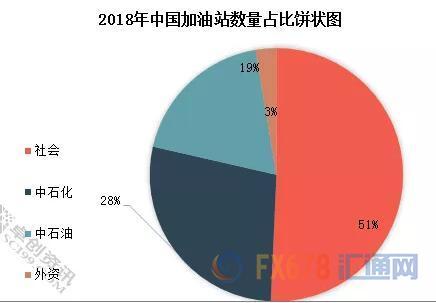

国内首座油氢合建站于2019年7月1日正式建成,同时也是全国首座集油、氢、电能源供给及连锁便利服务于一体的新型网点。伴随着国内新能源事业的推动,未来加油站或将“消失”,集加油、加氢、充电及非油业务于一身的合建站将成为主流发展趋势。中石化、中石油加油站总数量超过5万座,两大主营占据了中国加油站市场的半壁江山。中石化2019年一季度报告中显示,截至3月31日,中石化品牌加油站总数达到30671座。加氢站建设成本高,目前国内数量偏少。但国内加油站网络相对完善,以此为依托,建设集油、氢、电与非油为一体的综合性业务的合建站,将成为未来发展的主要趋势,不仅能建立氢能产业市场的独特优势,对中国氢能汽车产业的发展起到推动作用。

【《世界新能源汽车大会博鳌共识》提出:力争2035年全球新能源汽车市场份额达50%】

① 7月2日,2019世界新能源汽车大会重要成果之一——《世界新能源汽车大会博鳌共识》在海南博鳌发布;

② 博鳌共识提出,力争到2035年,全球新能源汽车的市场份额达到50%,全球汽车产业基本实现电动化转型 (证券时报)

【今年上半年俄气天然气产量创下8年来新高】

俄罗斯天然气巨头俄罗斯天然气工业股份公司(俄气)今年1-6月期间生产的天然气数量达到2011年以来的最大值。2019年前六个月,俄罗斯天然气产量估计为2587亿立方米。这是过去8年1-6月期间产量最大的一次,与2018年同期相比增长了2.3%,即增长了57亿立方米。俄罗斯天然气工业股份公司补充称,2019年上半年,国内天然气输送系统对天然气的需求下降了2%,即下降了26亿立方米。然而,这家俄罗斯公司发布声明称6月份天然气供应增长了7亿立方米,即增长了7.4%。根据初步数据,俄气2019年1月至6月向欧洲输送的天然气达953亿立方米,与2018年创纪录的前六个月相比下降了5.9%。

【二季度美国油气上游并购交易额高达650亿美元】

虽然第二季度美国油气上游并购交易额高达650亿美元,但总部位于得克萨斯州奥斯汀的钻井信息公司(Drillinginfo)警告称,不要将其称为繁荣。该公司表示:“西方石油公司以570亿美元收购阿纳达科公司,是迄今为止全球规模第四大的油气上游并购交易,极大地推动了二季度油气上游并购交易额。一起占总交易额88%的收购可能会导致对重大复苏的误解。”该公司表示,第二季度规模最大的交易集中在海恩斯维尔、墨西哥湾和美国陆上常规油气资产。二季度第二大油气上游并购交易是Comstock Resources以22亿美元收购了私人股本支持的Covey Park。

【中国石化文23储气库累计注气量突破10亿立方米】

中国石化天然气分公司持续加快推动文23储气库项目建设进度,投产注气取得新突破。截至6月21日,文23储气库累计注气量突破10亿立方米,提前10天完成阶段性注气目标任务。文23储气库是我国中东部地区最大的储气库,肩负着华北地区用气季节调峰、应急调峰、冬季保供与战略储备的重要任务。3月8日,首座井场成功注气,并先后完成14台压缩机组72小时带载试车、4座丛式井场投产注气,实现与榆济管道、中开管道、鄂安沧管道等多条气源管道的连通,目前日注气量已达1350万立方米,为冬季调峰供气、应急调度提前做好资源储备。

机构观点

【华泰期货:OPEC延长减产协议,但6月出口不降反增】

昨日OPEC延长减产协议,但油价大幅回落,除了利好兑现的因素之外,正如我们在昨日日报中提到的,OPEC延长减产正是表明在OPEC的预测当中,未来原油基本面仍有恶化的可能性,为了应对供应过剩与价格下跌,OPEC延长减产是一种防御性的自我保护机制,或者说是应对当前需求增长放缓的一种手段,因此延长减产协议并不能简单理解为利多因素。此外,从Kpler昨日公布的OPEC船货出口量数据来看,6月份OPEC出口量有所反弹,虽然伊朗出口环比大幅下滑47万桶/日至51万桶/日,但大部分成员国出口有所增加,其中阿联酋6月出口大幅增加54万桶/日,亚太买家通过增加Murban等现货原油的采购来平衡伊朗原油损失,此外伊拉克南部出口量也增加24万桶/日,不排除其中有一部分掺入了伊朗油(此前ENI拒收一船巴士拉原油,因为其品质更类似伊朗油),因此与OPEC延长减产相比,市场更加关注OPEC出口情况。

【三点来看,下半年原油市场行情不容乐观,但也无需过分悲观】

① 关于减产,市场无需抱有绝对信心。一方面,单纯的延长减产期限仅能给予油市较强的底部支撑,但提振油价连续暴涨的动力明显不足。因为在需求端相对疲弱的大环境下,加之美国原油产量的稳步增加,当前的减产对油市的主导力明显弱化。另一方面,减产行动的主力沙特目前已经超额减产,再度降低产量的空间几乎没有,而且在夏季用油高峰期,沙特需要增加原油产量用以国内发电。俄罗斯减产确实比之前大为改观,但客观原因是自身原油管线污染导致,目前俄罗斯已经在大幅增产。俄罗斯与伊拉克一样,口头支持减产而实际经常处于作弊减产的状态,其减产执行力不可恭维;

② 全球经济因贸易摩擦而备受拖累,经济疲软已经是事实,各国央行宽松货币政策仅能延后经济衰落,但并不能阻止。因此,对于原油需求需谨慎对待,乐观可以,但需时刻保持警惕,特别是风险资产暴跌带动下的引领作用。

③ 关于伊朗局势问题,短期摩擦在所难免,特别是伊朗退出伊核协议后更是令紧张形势加剧。代理人战争需要警惕,比如叙利亚问题以及霍尔木兹海峡油轮问题。但考虑到美国总统大选的特殊阶段及伊朗与美国军事实力的严重不对称,正面军事冲突概率极小。因此,油市短时波动较为常见,但延续性成疑。当然,在欧盟等国的极力斡旋之下,伊朗原油出口应该会有所松动,这是降低伊朗军事挑衅的最好方法。

请先 !