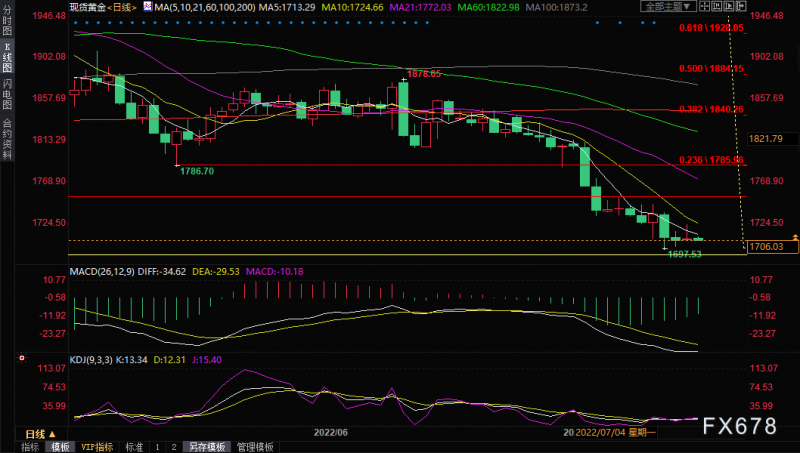

周二(7月19日)亚市盘初,现货黄金震荡微跌,目前交投于1706美元附近,美债收益率的上涨令金价承压,不过,因为加息100点的预期降温,美元指数回调,仍给金价提供支撑,市场关注本周美国的房地产市场数据,数据显示,美国房屋建筑商信心急挫且纽约地区服务业萎缩,仍有望给金价提供支反弹机会,但本周欧洲央行也将加息25个基点,黄金ETF持仓持续下降,仍令多头有所顾忌。

本交易日关注欧元区6月调和CPI年率终值、美国6月营建许可年化总数初值、美国6月新屋开工年化总数,留意俄乌局势和新冠疫情相关消息。

OANDA高级分析师Edward Moya说,“我们看到,由于美元走弱,黄金出现了相当不错的反弹,黄金投资者现在有点乐观,因为目前的争论是美联储加息50个基点还是75个基点。”

基本面主要利多

【美国房屋建筑商信心急挫且纽约地区服务业萎缩】

美国房屋建筑商的信心在7月骤降至新冠疫情大流行初期以来的最低水平,高通胀和十多年来最高的房贷成本让客户流量几乎陷入停滞。

同时,美国东北部地区服务业活动的一个衡量指标本月转为负,为一年来首次,且该地区的企业认为未来六个月不会有所改善。

全美住宅建筑商协会(NAHB)周一在一份声明中表示,7月NAHB/富国房屋市场指数(HMI)连续第七个月下降,从6月的67降至55,创2020年5月以来最低。读数高于50表示认为市况良好的建筑商人数多于认为市况不佳的建筑商人数。

对经济学家的调查显示,7月读数低于所有31位经济学家的预测,这些预测的中值为降至65。此外,12个点的跌幅创1985年开始编撰该指数以来的第二大,仅次于2020年4月的42点,当时全美大部分地区处于新冠封控状态。

“生产瓶颈、建房成本上升和高通胀导致许多建筑商停止施工,因为土地、建筑和融资成本超过了房屋的市场价值,”NAHB主席Jerry Konter在一份声明中称。”市场疲软的另一个迹象是,在HMI调查中,13%的建筑商报告在过去一个月降低了房屋价格,以促进销售和/或限制取消交易。“

调查中衡量独栋房屋当前销售情况的指标从76降至64。对独栋房屋未来六个月的销售预期指标从61降至50,潜在买家流量指标从48降至37。

本周还将出炉一系列有关楼市健康状况的数据。在大流行肆虐的大部分时间里,楼市一直很繁荣。人们寻找更多的居住空间,通常在市区之外,并从大流行援助计划中获得大量现金,同时股市大涨,而且美联储降息推动抵押贷款利率创下纪录低位,这都使住房市场超速发展,房价在2020年夏天开始飙升。

现在,这一切正在迅速逆转,面临40年来最高的通胀,美联储已经开始加息,且这方面的行动远远没有完成。美联储今年已将其指标隔夜利率从近零水平提高了150个基点,并可能在年底前再提高200个基点或更多。

房地产市场对利率特别敏感,到目前为止,这是受美联储政策转变影响最明显的部门。根据美国抵押贷款银行协会(MBA)数据,今年的房屋借贷成本已经急升,30年期固定利率抵押贷款的合同利率最近接近6%,创14年来最高。

美国商务部将于周二公布的数据预计将显示,7月房屋开工从逾一年来最低水平回升,但一些经济学家认为任何改善都是短暂的。

除了最近全美住宅建筑商协会和房屋开工数据显示新屋市场疲软外,截至5月,成屋销售已连续四个月下降,预计将于周三公布的全美不动产协会(NAR)的数据将显示,6月这种下降趋势仍在继续,销售速度将达到2020年6月以来最慢。

同时,纽约联邦储备银行的一项调查显示,包括纽约州、新泽西州北部和康涅狄格州西南部地区的服务业活动在7月出现下降,为一年多来首次

虽然服务业的就业增长仍然积极,且企业报告了一些高通胀有所缓解的早期迹象,但行业高管们的未来六个月前景为2020年11月以来最暗淡。

报告显示:“企业认为未来六个月活动将不会增加。”

【调查:俄罗斯央行周五料降息50个基点至9%】

周一公布的路透调查显示,随着通胀放缓,多数分析师预计俄罗斯央行周五将降息,将指标利率下调50个基点至9%,以降低贷款成本。

俄罗斯入侵乌克兰且遭到西方国家制裁后,俄罗斯央行2月底紧急加息至20%。此后央行连续三次降息300个基点,在6月10日的上次会议上又降息150个基点至9.5%。

根据路透在7月中旬的调查,26位受访分析师和经济学家中,15人预测俄罗斯央行周五下调指标利率50个基点。

Renaissance Capital分析师预测降息50个基点,称俄罗斯央行可能希望为之后的会议留下一些回旋的余地。

Renaissance Capital说,“通胀压力在5-7月有所缓解,但第二波通胀加速的风险仍然存在。”

有五位分析师预测会降息100个基点,一人预测利率会更大幅度地降至8%,三人预计降至8.75%

【俄气宣布对欧洲的部分天然气供应遭遇不可抗力】

根据俄罗斯天然气工业(俄气/Gazprom)GAZP.MM的一封信函,该公司已经向至少一个主要客户宣布对欧洲的天然气供应遭遇不可抗力,这将加剧欧洲的燃料短缺担忧。

路透周一看到了这封日期为7月14日的信函,信函的法律效力旨在保护俄气不对供应中断做出赔偿,但可能会加剧俄罗斯与西方之间因前者入侵乌克兰而产生的紧张局势,莫斯科方面称这是一次“特殊军事行动”。

信中称,由于其无法控制的“特殊”情况,俄气无法履行其供应义务。该公司垄断了俄罗斯的管道天然气出口。

信中还称,不可抗力措施条款适用范围追溯至6月14日开始交付的供应。当一个企业遭遇超出其控制范围的打击时,可以触发不可抗力条款。

一位贸易消息人士表示,这封信涉及通过北溪1号管道的供应,这是向德国和其他国家输气的主要路径。由于问题的敏感性,消息人士要求不具名。

北溪1号管道因年度维护而暂时关闭,维护本应于7月21日完成,但俄气的一些欧洲客户担心供应无法恢复。

这意味着俄罗斯和欧盟的关系可能会恶化,给金价提供避险支撑。

【对美联储加息100个基点的押注降低,美元跌创一周新低】

美元周一震荡下跌,一度创一周新低至106.87,因交易员们降低了对美联储在本月稍晚的会议上激进加息的押注。

美联储决策者上周五暗示,他们可能会在7月26-27日的会议上坚持加息75个基点,但最近的高通胀读数表明今年晚些时候可能需要以更大幅度加息。

与美联储短期联邦基金政策利率挂钩的期货合约交易员此前一直倾向于加息100个基点,但他们现在坚定地将押注转向75个基点。

Caxton市场情报主管Michael Brown表示,“上周密西根大学五年通胀预期下降,以及美联储理事沃勒严重质疑更大规模的加息后,消化的预期明显逆转。”

上周五,密西根大学7月的消费者调查初值显示,消费者预计五年内通胀率料为2.8%,为一年来最低,低于6月的3.1%。

美联储理事沃勒上周四表示,他支持本月再次加息75个基点。这推动人们大大降低了对加息100个基点的押注,在劳工部周三的报告显示美国6月消费者物价同比跃升9.1%后,对加息100个基点的押注升温。

Caxton的Brown称,周一美元的部分疲软可能反映了强劲大涨后的获利了结。

【美国三大股指皆收低,苹果和银行股由升转跌造成拖累】

美国华尔街股市周一收低,此前银行股回吐稍早涨幅,苹果下跌,因有报告称该公司计划在明年放缓招聘和支出增长。

标普金融股盘尾开始下跌,盘初在美国银行和高盛公布业绩之后,曾一度强劲上涨。

苹果逆转盘中涨势,收挫2.1%,报147.1美元。稍早彭博新闻援引知情人士的话报道称,苹果打算明年放缓一些部门的招聘和支出增长,以应对潜在的经济下滑。

高盛上涨2.5%,该公司报告第二季获利下滑48%,幅度小于预期,得益于强劲得固定收益交易部门。

Baird投资策略分析师Ross Mayfield表示,“真的很难维持上升的势头,这就是熊市的一个特点。”

截止收盘,道琼斯工业指数下跌215.65点,或0.69%,至31072.61点;标普500指数下跌32.31点,或0.84%,至3830.85点;纳斯达克指数下跌92.37点,或0.81%,至11360.05点。

(标普500指数周一分时图)

基本面利空

【美债收益率上升】

美国债收益率周一上涨,因为上周乐观的经济数据,美联储进入静默期都为风险投资创造了条件。

对于美联储即将召开的会议,市场此前几乎已经完全消化了加息100个基点,但联储官员周五发出了加息75个基点的信号,与其6月的加息幅度一致。

股市早盘上涨,以及美联储不会加息100个基点的想法都压低了美债价格,Bryn Mawr Trust固定收益主管Jim Barnes说,“美联储进入静默期之际,官员们似乎更倾向于加息75个基点而不是100个基点。”

截止收盘,通常与利率预期同步变动的两年期美债收益率上涨3.7个基点,报3.172%。10年期国债收益率上升5.7个基点,报2.987%。30年期国债收益率上升6.2个基点,报3.156%。

被视为经济预期指标的两年/10年期国债收益率差报负18.8个基点。

凯投宏观大宗商品经济学家Kieran Tompkins在上周一发布的一份报告中说,今年年底金价目标价为1650美元/盎司,实际收益率上升预示着今年下半年金价将持续走低。

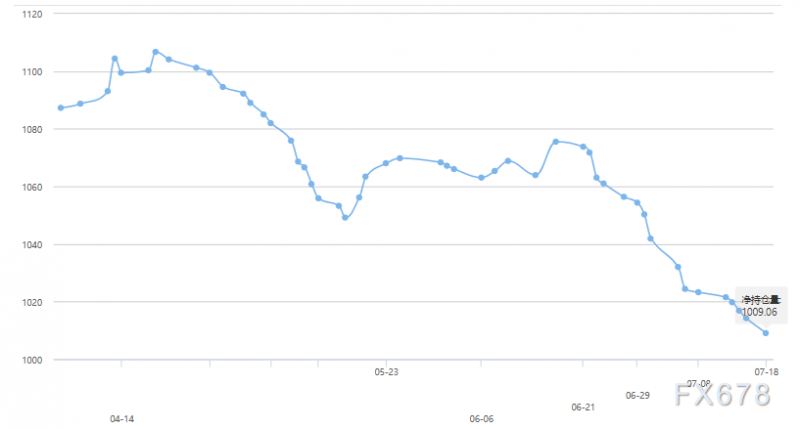

【黄金ETF持仓持续下降,SDDR持仓创近半年新低】

最新数据显示,全球最大黄金ETF–SPDR Gold Trust持仓较上日减少5.22吨,当前持仓量为1009.06吨,为1月21日以来新低。

法兴银行商品分析师认为,美联储激进的立场可能会将美国推入衰退,给大宗商品市场造成足够大的需求破坏,从而给炽热的通胀压力降温,同时推升了美债收益率和美元,这也是黄金目前面临的两大阻力。

后市前瞻

知名投行瑞银(UBS)周一(7月18日)发布最新金价预测报告。瑞银将金价今年年底的预测值下调至1600美元/盎司,并预计金价将在今年下半年触底,明年上半年开始回升。

瑞银财管理投资总监大宗商品主管及亚太区外汇及经济主管Dominic Schnider周一指出,过去三个月中金价大跌近300美元,实际情况符合瑞银对于今年金价将下滑的预估,但跌速快于预期。

针对未来金价的预估,Schnider表示,尽管难以准确说出时间点,但目前看来,金价应该会在今年下半年下滑并触底,在明年上半年开始回升。

瑞银预计,金价将在9月底和12月底位于1600美元/盎司(此前预测分别为1800美元/盎司和1700美元/盎司),2023年6月底将位于1650美元/盎司(此前预测为1700美元/盎司)。

瑞银认为,鉴于当前的金价水平,现在看多黄金还为时过早。随着美联储的立场转鸽和美元走软,预计2023年将是购买黄金的较佳时机。

IG Asia Pte市场策略师Yeap Jun Rong说,“在美元走软的推动下,黄金价格在周一的交易时段略有缓解,但价格仍处于下行趋势。未来几个月,我们可能需要看到一些‘鹰派情绪见顶’的迹象,才能让黄金重拾一些市场信心。”

从技术面来看,金价周一反弹受到10日均线压制,1720关口也得而复失,暗示上方卖压相对较强,对多头信心打击明显,金价见底信号也有所减弱,短线需关注1700关口附近支撑,如果能坚守该位置附近支撑,则金价仍留有震荡反弹的机会;否则将增加金价下探1690关口附近支撑的可能性。上方留意10日均线1724.5附近阻力,如果顶破该阻力,则增加短线看涨信号。

北京时间09:20,现货黄金现报1705.96美元/盎司。

请先 !